Höhere Zinsen: Kreditgeschäft leidet

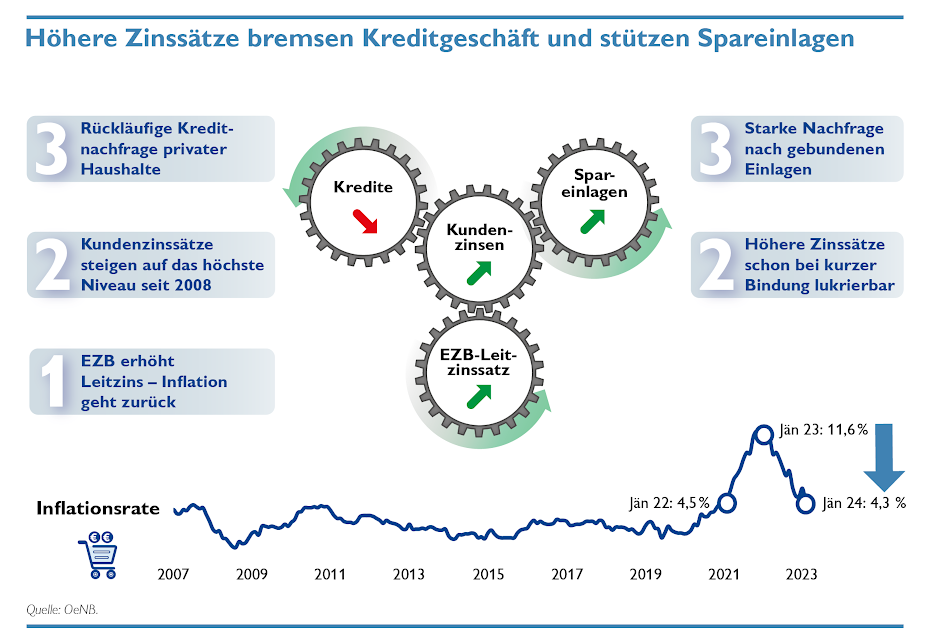

Aktuelle Daten der Oesterreichischen Nationalbank (OeNB) zeigen, dass im Jahr 2023 die Kredit- und Einlagenzinssätze der österreichischen Banken weiter anstiegen. Dies führte zu einem Rückgang im Kreditgeschäft mit Kunden.

Bei privaten Haushalten gingen insbesondere Kredite für Wohnbauzwecke im Jahresvergleich um -2,6% auf 131 Mrd. EUR zurück, nachdem sie in den vergangenen Jahren überdurchschnittlich stark gewachsen waren. Die höheren Marktzinsen schlugen stark auf die variabel verzinsten Wohnbaukredite durch, was zu vermehrten Umschichtungen hin zu fix verzinsten Krediten führte.

Zinsen deutlich gestiegen

OeNB-Vize-Gouverneur Gottfried Haber: „Die Leitzinsanhebungen der EZB waren der bestimmende Faktor für die Entwicklung der Markzinssätze im letzten Jahr, sowohl auf der Einlagenseite als auch im Kreditgeschäft.“ Im Neugeschäft mit privaten Haushalten und den Unternehmen erreichten die Zinssätze Ende 2023 sowohl bei Krediten (November: 5,10 %) als auch bei Einlagen (Oktober: 3,66 %) die höchsten Niveaus seit der Finanzkrise 2008. Seitdem sanken die Kreditzinssätze im Jänner 2024 leicht auf 4,99 % und die Einlagenzinssätze auf 3,48 %.

Im Zuge der gestiegenen Kreditzinsen ging das Wachstum von Kundenkrediten (mit Unternehmen und Haushalten) im Jahr 2023 stark zurück und betrug im Jänner 2024 nur mehr 0,1 %. Während das Kreditwachstum bei Unternehmen weiterhin im positiven Bereich (2,0 %) lag, kam es bei privaten Haushalten erstmals seit Aufzeichnungsbeginn im Jahr 1998 zu einer rückläufigen Entwicklung (-1,8 %). „Die rückläufige Entwicklung von Krediten privater Haushalte ist insbesondere auf Wohnbaukredite zurückzuführen, welche sich in Österreich im vergangenen Jahr um -2,6 % auf 131 Mrd. EUR reduzierten,“ so Haber.

Wohnbaukredit leidet

Während Wohnbaukredite in den vergangenen Jahren überdurchschnittlich stark gewachsen waren, kam es aufgrund der gestiegenen Zinsniveaus und der daraus resultierenden schwierigeren Finanzierbarkeit seit der Zinswende zu deutlichen Rückgängen bei den Neukreditvergaben. Das Volumen neu vergebener Wohnbaukredite an private Haushalte erreichte mit 10,4 Mrd. EUR (verglichen mit 23,2 Mrd. EUR im Jahr 2022) den geringsten Wert seit 2011. Haber verweist darauf, dass diese markanten Reduktionen auch im gesamten Euroraum zu beobachten waren.

Johannes Turner, Direktor der Hauptabteilung Statistik in der OeNB, ging in weiterer Folge auf die Zinssätze für Wohnbaukredite ein. „Variable Verzinsung bei neuen Krediten ist aktuell teurer als mit Bindung,“ erläuterte er. Der durchschnittliche Zinssatz eines neu vergebenen variablen Wohnbaukredites lag im Jänner 2024 bei 4,34 %, jener für neue gebundene Kredite bei 4,02 %. Bei der Verzinsung des aushaftenden Kreditbestandes schlugen die höheren Marktzinsen bei österreichischen Wohnbaukreditnehmern aufgrund des weiterhin überdurchschnittlich hohen Anteils variabel verzinster Kredite stark durch.

Längere Bindung

„Die Österreicher reagierten jedoch auf die steigenden variablen Zinssätze und schichteten ihre bestehenden variablen Kredite in Produkte mit längeren Zinsbindungsfristen um,“ so Turner. Waren 2018 mit 73 % der aushaftenden Wohnbaukredite noch rund drei Viertel variabel verzinst, so ging dieser Wert bis Ende 2023 kontinuierlich auf 43 % zurück. Somit wiesen am aktuellen Rand bereits 57 % der bestehenden Wohnbaukredite einen (über ein Jahr) gebundenen Zinssatz auf.

Neben den statistischen Daten ist ein übersichtlicher Marktvergleich über Sparprodukte ohne Bedingung[1] mit der Transparenzplattform auf der Homepage der OeNB möglich. Diese zeigt die tagesaktuellen Zinskonditionen für derzeit rund 370 österreichische Banken und ist hier erreichbar.

[1] Im Unterschied zu den statistischen Werten sind Sonderaktionen (wie z.B. Neukundenangebote) nicht in den Zinssätzen auf der Transparenzplattform enthalten.

OeNB/HK