Gold und Silber erst am Anfang eines langen Bullenmarkts

Was der anhaltende Boom bei Edelmetallen für Anleger bedeutet. Ein Marktkommentar von Norman Villamin, CIO Wealth Management und Head of Asset Allocation der Schweizer Privatbank Union Bancaire Privée (UBP).

Da es den USA nicht gelungen ist, die Ansteckungen mit COVID-19 einzudämmen, wird wohl eine zweite Runde fiskalpolitischer Stimulierungsmaßnahmen erforderlich sein, die die Federal Reserve durch Anleihenankäufe unterstützen muss. Künftig dürfte die Fed dank der vom US-Kongress über neue Liquiditätsfazilitäten bereitgestellten Liquidität in Höhe von drei Billionen US-Dollar auch direkt in die Märkte für Unternehmenskredite, US-Bundesstaaten und Kommunalverwaltungen sowie über die direkte Kreditvergabe an kleine Unternehmen in der US-Wirtschaft eingreifen. Angesichts der jüngsten Rally von Gold und Silber nehmen die Märkte den Einsatz dieser Instrumente bereits vorweg. Selbst wenn eine Impfung gegen COVID-19 oder eine wirksame Behandlung für diese Erkrankung gefunden wird, werden viele Regierungen wohl auf fiskalpolitische Maßnahmen zurückgreifen müssen, um ihre Volkswirtschaften für die Zeit nach COVID-19 umzugestalten und die sozialen Lasten dieses wirtschaftlichen Wandlungsprozesses zu verringern. Wir gehen davon aus, dass solche Maßnahmen den nächsten Impulsgeber für den Bullenmarkt von Gold und Silber liefern werden.

Steigende Nachfrage nach physischem Gold und Silber

Obwohl der aktuelle Bullenmarkt von Gold und Silber in einigen Punkten früheren Bullenmärkten gleicht, zeichnet er sich durch ein besonderes Merkmal aus: Die steigende Nachfrage nach physischen Edelmetallen und das zunehmende Missverhältnis zwischen deren Verfügbarkeit und der Zunahme von finanziellen Forderungen auf Edelmetalle, die in den letzten Jahren entwickelt wurden. Das Interesse an goldbesicherten börsengehandelten Fonds (ETF) steigt stetig. Während die von diesen Anlagevehikeln gehaltene Goldmenge Mitte der 2000er-Jahre noch unbedeutend war, beliefen sich die Goldbestände dieser Fonds per Mitte 2020 auf nahezu 3.000 Tonnen. Die Anleger an den Futures-Märkten, die in der Vergangenheit nur selten eine physische Lieferung von Gold und Silber verlangten, lassen sich die zugrunde liegenden Basiswerte immer öfter in physischer Form liefern, wodurch die von der COMEX gehaltenen Bestände an physischen Metallen unter Druck geraten.

In der Mitte des Bullenmarktes investieren

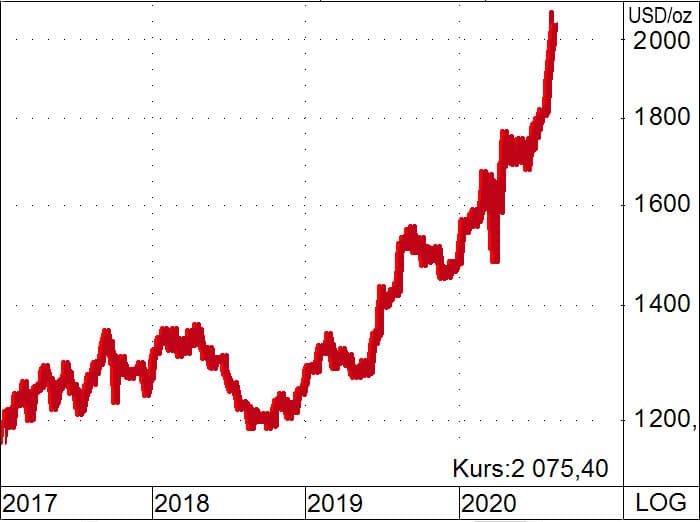

Obwohl Gold seit Beendigung des Zinserhöhungszyklus der Federal Reserve 2018 über 50 Prozent zugelegt hat, befindet sich Gold erst in der Anfangsphase eines langen Bullenmarktes. Deshalb sind wir – trotz der starken Performance von Gold in den letzten Wochen – der Meinung, dass sich Anlegern, die an der bisherigen Rally nicht partizipiert haben, weiterhin attraktive Gelegenheiten bieten dürften. Weil sich die Silber-Rally im Juli unserem Kursziel für 2021 schon stark angenähert hat, sollten die Anleger vorübergehende Korrekturen dazu nutzen, um künftig Positionen aufzubauen.

Sowohl bei Gold als auch bei Silber ziehen wir Investitionen in das zugrunde liegende physische Edelmetall vor. Da die Nachfrage nach physischem Gold und Silber unter den Anlegern zunimmt, könnten Investoren eines Tages mit der Aussicht konfrontiert werden, dass Finanzgold (über ETFs, Terminkontrakte, Derivate usw.) nicht die volle Deckung durch physisches Metall aufweist, wenn die Lieferung gefordert wird. Es handelt sich hierbei zwar um ein Tail-Risk, doch da insbesondere Gold in vielen Portfolios als sicherer Hafen dient, könnte sich die Erkenntnis, dass die sicheren Positionen im eigenen Portfolio eigentlich ein Kreditrisiko eines Finanzinstituts darstellen, in Zeiten von Marktturbulenzen als unangenehme Überraschung erweisen.

Bancaire Privée/mf