Der Spuk der Korrelationen kann Anleger in Schrecken versetzen

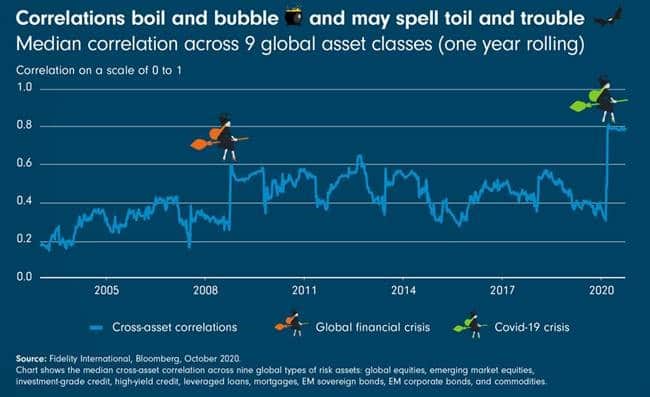

Die „Halloween“-Grafik von George Efstathopoulos, Multi-Asset-Portfolio Manager bei Fidelity International, zeigt die derzeit extrem hohen Korrelationen zwischen den Anlageklassen auf.

„Zu Halloween untersuchen wir, wie der Korrelations-Spuk die Märkte in seinen Bann zieht. Während Aktien seit März wieder gestiegen sind, fielen die Anleiherenditen. Entsprechend sind die Korrelationen zwischen den Vermögenswerten nach oben geschnellt. Dies kann Multi-Asset-Portfolios ins Wanken bringen, da Diversifizierungsmöglichkeiten vor allem bei einem erneuten Ausverkauf von Risikoanlagen verringert werden.

Selbst erfahrenen Anlegern können die gestiegenen Korrelationen einen Schauer über den Rücken jagen. Die Werte von neun globalen Anlageklassen, darunter Aktien, Unternehmensanleihen und Rohstoffe, sind auf haarsträubende Niveaus gestiegen. Von US-Staats- bis hin zu Unternehmensanleihen lassen sich beim aktuellen Zinsniveau kaum Renditen erwirtschaften. Noch beunruhigender ist die Frage, ob Anleihen überhaupt noch zur Diversifikation genutzt werden können.

Quelle: Fidelity International, Bloomberg, Oktober 2020. Abgebildet sind die Median-Korrelationen über die folgenden neun globale Anlageklassen: globale Aktien, Schwellenländer-Aktien, Unternehmensanleihen mit Investment-Grade-Rating, High-Yield-Unternehmensanleihen, Leveraged Loans, Hypotheken, Schwellenländer-Staatsanleihen und Rohstoffe.

Das Phänomen ist zum Teil Folge der Lockerungsmaßnahmen der Zentralbanken, die durch die Ausverkäufe zu Jahresbeginn aufgeschreckt wurden. Die zentrale Frage für Anleger lautet: Handelt es sich hierbei um eine vorübergehende oder um eine strukturelle und dauerhafte Verschiebung? Klar ist, dass es wegen der anhaltenden wirtschaftlichen Unsicherheit eine erneute Flucht aus den Aktienmärkten geben könnte. Anleger sind also gut beraten, mögliche Szenarien durchzuspielen und Absicherungsmaßnahmen zu ergreifen.

Beim Japan-Szenario mit anhaltend niedrigen oder sogar negativen Renditen in den USA und Europa, sollten Staatsanleihen in den Portfolios eine defensive Rolle spielen, da das Risiko anhaltend steigender Anleiherenditen gering wäre. Wer auf steigende Renditen setzt, kann sich also die Finger verbrennen. Entsprechend wurde der Leerverkauf japanischer Staatsanleihen als „Widow-Maker Trade“ bekannt. Wenn sich andererseits die Wachstumsaussichten verbessern und die Zinsen allmählich steigen, dann werden die Renditen von Staatsanleihen nicht unbedingt negativ sein, da ihre Coupons einen Teil der negativen Auswirkungen der Duration ausgleichen.

Hingegen ist Stagflation das bisher unbekannte Monster, das die Zentralbanken zu schnellen Zinserhöhungen zwingen und die Renditen von Staatsanleihen unter Druck setzen könnten. Allerdings könnten sich die Zentralbanken angesichts von Rekordverschuldung und Fiskalanreizen einer Zinserhöhung widersetzen. Wenn die Zinsen (und Renditen) nicht steigen, hätte dies nur begrenzte negative Auswirkungen auf die nominale Wertentwicklung. Allerdings wären Anleger real schlechter dran, da der Wert ihrer Vermögenswerte abnehmen würde. In diesem Szenario sollten inflationsgebundene Anleihen oder Inflations-Break-Evens einen gewissen Schutz bieten.

Nichts kann ein Portfolio auf die Zombie-Apokalypse vorbereiten. Aber die Kombination von Anlagen mit verschiedenen Defensiv-Triggern, wie Zins-, Liquiditäts- und Korrelationsschwankungen, kann dazu beitragen, die Widerstandsfähigkeit des Portfolios insgesamt zu erhöhen.“

Fidelity International/sj